На прошедшей неделе случилась самая большая с марта коррекция фондовых рынков США. Недельное падение индекса S&P достигло 4%. Нефть марки Brent снизилась на 4,6% и упала ниже $60. Падение практически всех мировых фондовых рынков и сырья – не случайность. Разочарование после встречи Трампа и Си Цзиньпиня спровоцировало распродажи. Если КНР и США так и не достигнут соглашения, а торговая война продолжится, 2019 год может стать годом кризиса в мировой экономике, считает экономист Александр Зотин.

Рост экономики США продолжается непрерывно с посткризисного 2009 года. Это второй по продолжительности период безостановочного расширения экономики за все время статистических наблюдений (первый такой рост был с марта 1991-го по март 2000-го). Но деревья не растут до небес – и рано или поздно рост должен будет смениться рецессией, и для этого есть все предпосылки.

Американский фондовый рынок стал «пылесосом» мировой ликвидности

Американский фондовый рынок за это время стал «пылесосом» мировой ликвидности, привлекая огромные деньги не только американских резидентов, но и всего мира. В особенности это касалось сектора высокотехнологичных компаний, чьи акции торгуются на бирже Nasdaq. Если взглянуть на цифры, индекс Nasdaq вырос с марта 2009-го на 430% (а летом рост превышал 500%), а индекс широкого рынка S&P 500 – на 280% (летом зашкаливал за 300%). Но посткризисная динамика рынков акций в других развитых и развивающихся странах была гораздо скромнее. Например, основной японский индекс Nikkei вырос только на 200%, германский DAX – на 120%, британский FTSE 100 – на 94%, общеевропейский Eurostoxx – на 68%. А итальянский, испанский и китайский индексы вообще поднялись за этот период лишь на 20-30%.

Перегретость американского рынка акций относительно других мировых рынков можно объяснить сочетанием нескольких факторов: сверхнизких ставок ФРС, налоговой реформы Трампа, репатриации части прибыли американских компаний из юрисдикций вне США, пирамидой байбэков, эйфории относительно перспектив высокотехнологичного сектора (вспомним хотя бы прошлогодний хайп вокруг криптовалют).

Бесконечного роста не будет, рынок вспомнит о гравитации

Но увы, бесконечного роста не будет, рано или поздно рынок вспомнит о гравитации. Налоговая реформа Трампа, стартовавшая в конце 2017, повысила прибыли компаний, но по факту она только продлила цикл расширения на год-два, эффект от нее не может быть вечным. С другой стороны, нормализация политики ФРС (повышение ставок и сокращение баланса ФРС) негативно влияет на зависимые от цены кредита рынки – например, на рынок недвижимости (ипотечные ставки) и на тот же перегретый рынок акций (леверидж). Возможно, повышение ставки в декабре будет последней или предпоследней в текущем цикле ужесточения.

Риски более менее понятны всем. ФРС в конце ноября впервые в истории опубликовала доклад по финансовой стабильности. Некоторые моменты настораживают: «Эскалация торговых разногласий, геополитической напряженности и другие негативные шоки могут привести к снижению аппетита к риску у инвесторов. В результате падение стоимости активов может быть особенно большим, учитывая то, что их стоимость завышена в сравнении с историческими показателями». Ну а после сильного обвала и до рецессии недалеко. А вместе с рецессией (впрочем, достаточно даже серьезного падения темпов роста) произойдет спад спроса на сырье и нефть, что уже отражается на котировках.

Вся эта ситуация, однако, не может автоматически привести к коррекции рынков и резкому охлаждению экономики. Для этого нужен триггер – серьезное событие, резко смещающее баланс в настроениях инвесторов в ту или иную сторону.

Китай как катализатор

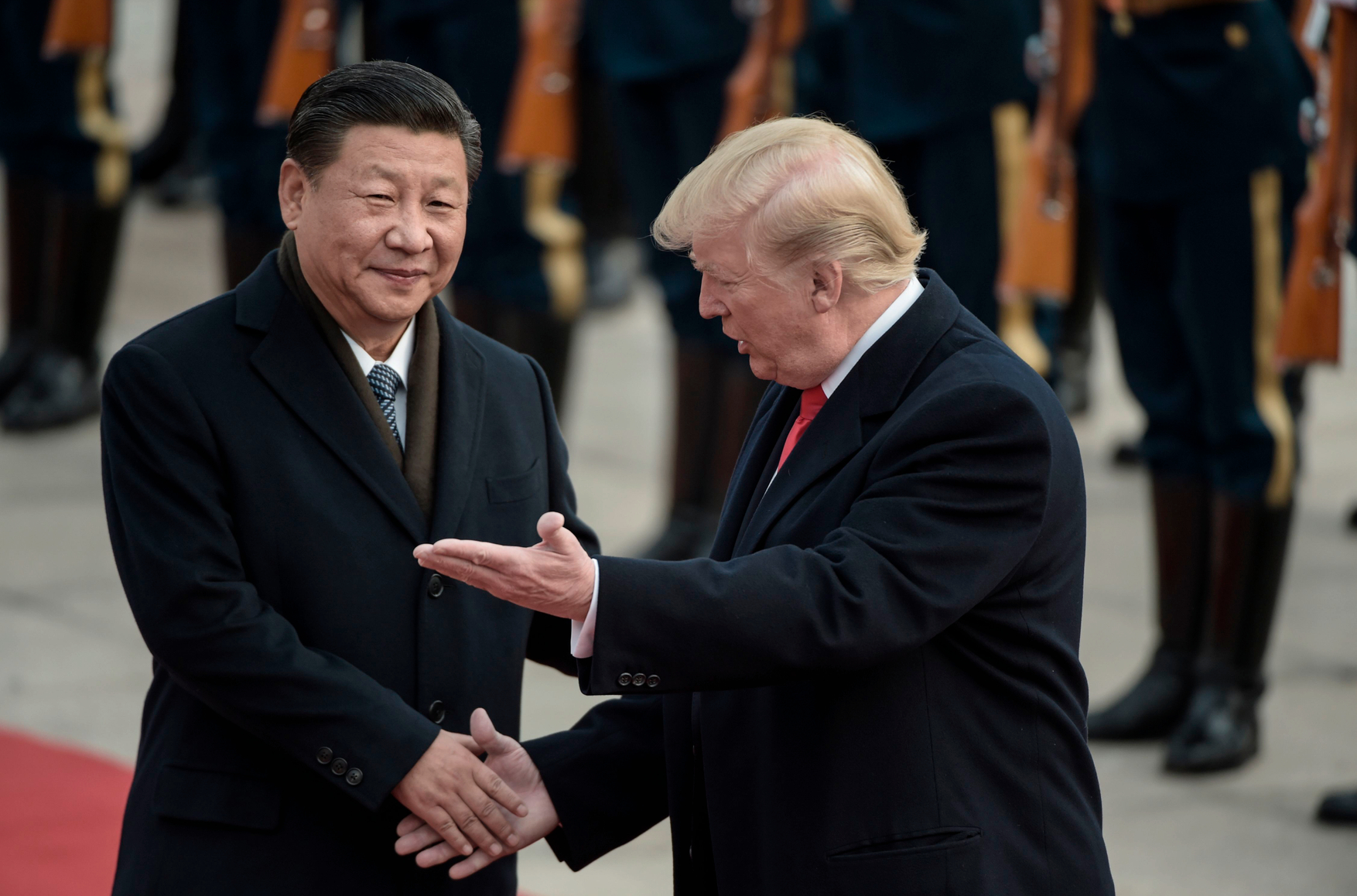

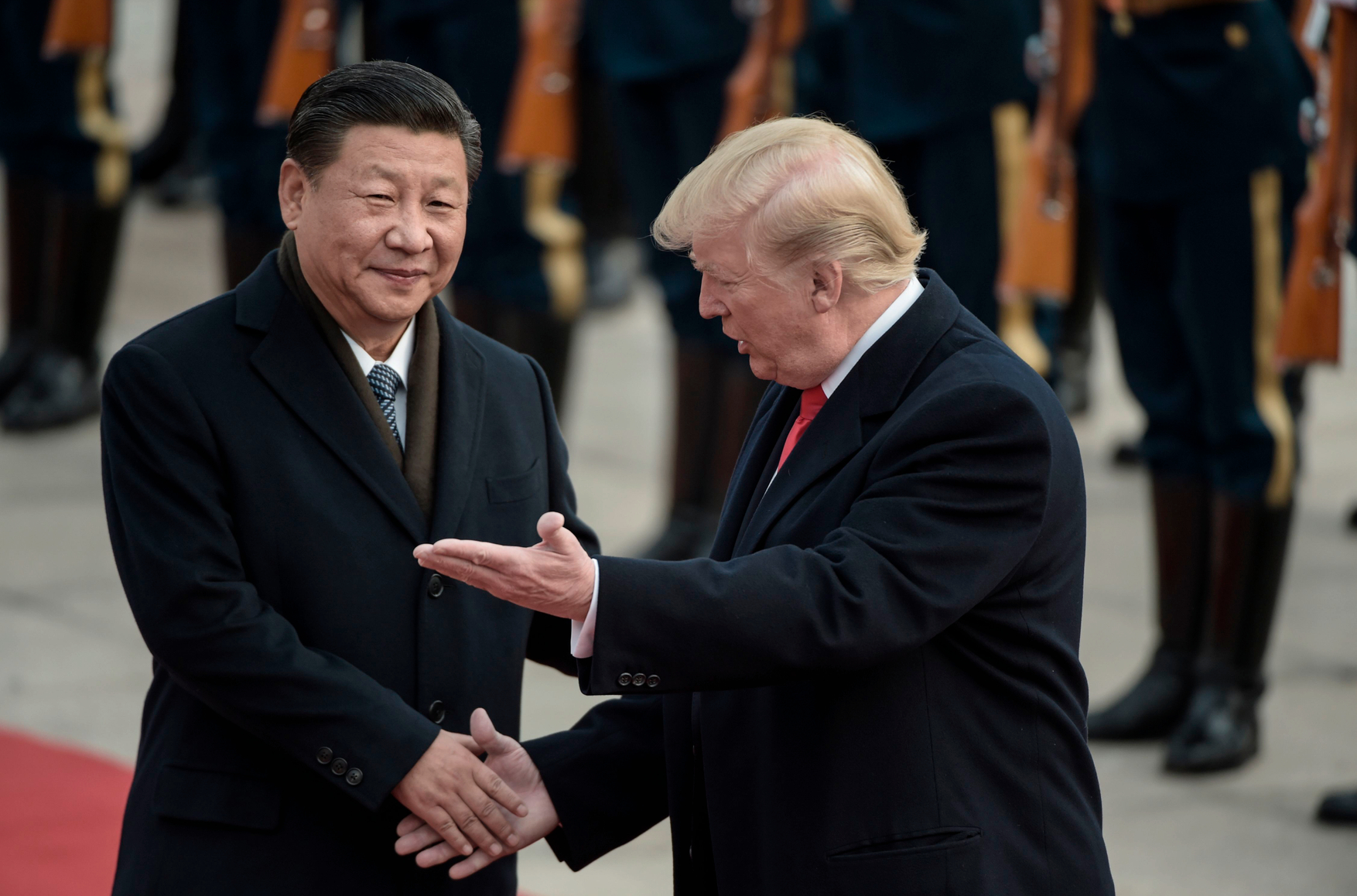

И такой триггер известен. Основной надеждой последних недель было разрешение торговых споров между США и Китаем. Многие наблюдатели надеялись, что и в этом случае Трамп будет действовать в своем стиле «жестко стелет, да гладко спать». Во всяком случае, воинственная риторика в торговом споре с Мексикой и Канадой завершилась подписанием нового соглашения USMCA, практически неотличимого от прежнего NAFTA, переговоры с Северной Кореей завершились плюс-минус ничем, а угроза жестких санкций против Ирана вылилась в куда более мягкие условия торговли, чем ожидалось.

Но в случае с Китаем, возможно, все идет не по этому шаблону. Итоги саммита G20 в Аргентине сначала были восприняты рынками позитивно. В результате встречи лидеров США и Китая фактически возникла пауза в торговой войне. Но конкретных соглашений не было, зато установлен срок в 90 дней, в течение которого необходимо достичь компромисса.

При этом США согласились пока не вводить уже предусмотренные ранее дополнительные тарифы на китайские товары из последнего пакета мер на $200 млрд импорта в год. Отложено повышение ставки до 25% (вместо 10%) c 1 января 2019-го. В обмен Китай обязался значительно увеличить импорт американских товаров. B частности, снизить или полностью отменить пошлину на автомобили – сейчас она составляет 40%.

Однако по прошествии нескольких дней после встречи стали очевидны трещины в якобы наладившемся диалоге сторон. Например, китайская и американская стороны очень по-разному прокомментировали результаты встречи (китайцы только 5 декабря упомянули о 90-дневном дедлайне, подвергли цензуре сообщение посольства США в своих соцсетях, не упомянули о старте импорта американской агропродукции и т.п.).

Из-за 90-дневного перемирия США успеют экспортировать в Китай урожай соевых бобов

Последнее, кстати, важно. Циничные наблюдатели заметили, что из-за 90-дневного перемирия США успеют еще в 1 квартале 2019-го экспортировать в Китай урожай соевых бобов (сбор как раз прекращается в конце ноября). А это крупнейшая статья американского агроэкспорта в КНР.

Переговоры омрачил и арест топ-менеджера китайской Huawei в Канаде. Требование ее экстрадиции в США во время встречи в Буэнос-Айресе вряд ли можно счесть случайным совпадением. Это демонстративный шаг администрации Трампа по отношению к своим китайским партнерам.

Далее, если Трамп все же введет новые тарифы спустя 90 дней, у него появится оправдание для своих действий – китайцам дали шанс для сотрудничества, но они им не воспользовались.

Все это говорит о том, что США, возможно, настроены на конфронтацию с Китаем более серьезно, чем в случае с той же NAFTA. Почему – отдельная тема. Но это вполне себе триггер для давно назревшей коррекции как для рынков, так и для охлаждения и китайской (в первую очередь), и американской экономик. А значит, и мировой, со всеми последствиями – в том числе и дешевой нефтью.

Александр Зотин – старший научный сотрудник ВАВТ